家族信託を利用した場合、税務署に届け出るケースがある点についてご存知でしょうか。

この記事では、どのような場合に税務署への届出が必要なのか、どの税務署に届け出るのか、届出すべき書類の書き方などについて解説します。

目次

税務署への届出が必要となるタイミング

どのような場合に税務署への届出を行わなければならないのでしょうか。親の財産を息子に信託し、親が委託者(兼受益者)、息子が受託者となる事例で説明します。

提出書類として「受益者別調書」と「信託の計算書」の2種類があります。

【1】信託開始時点で「自益信託以外」は税務署へ届出

家族信託を始めたタイミングで税務署への届出が必要となるケースは非常にまれです。

信託契約が以下の条件を満たす場合、信託を始めた月の翌月末までに、「受益者別調書」の提出が必要に

なります。

ポイントは信託開始時点で「受益者」が誰になるかという点です。

- 委託者と受益者が別人として定められている場合

- 信託財産の価額が50万円を超える場合

ほとんどの家族信託で、委託者=受益者のいわゆる「自益信託(じえきしんたく)」として利用されるため税務署への届出義務は免除されていますが、委託者と受益者が別人の場合は「受益者別調書」の提出が必要になります。

【2】信託財産から収益が発生した場合

信託がスタートした後、届け出が必要となるケースがあります。

①信託財産から収益が発生する場合

信託財産が、賃貸アパートや、貸駐車場等の収益を生む財産である場合、受託者(息子)にも税務署に対し、「信託の計算書」という書類を提出する義務があります。

信託財産の収益については、収益を受け取る受益者(親)が確定申告書を提出しますが、それとは別に、受託者も信託の計算書を提出する必要があります。

この信託の計算書は、実際に信託財産から生じた収益を受け取る受益者(親)が提出すべき確定申告書とは別に提出が必要です。

- 委託者兼受託者は利益を受け取るため、所得税の課税対象となる(確定申告が必要)

- 受託者は利益を受け取る立場ではないが、税務署に「信託の計算書」を提出する義務がある

②自宅や預金のみ家族信託した場合は不要

信託財産が自宅と預金のみである場合には、収益が発生しないため、届出は不要です。

また、信託財産から生じた収益の額が少なく、年間通して3万円に満たない場合にも、届出は不要です。

【3】受益者が死亡した場合

受益者(親)が信託の継続期間中に死亡した場合には、受託者(息子)は、税務署に対し「受益者別調書」を提出しなければいけません。(前述の(1)と形式は同じ書類です。)

受益者(親)が死亡すると相続が発生しますので、税務署は受託者に対し、相続が発生した事実を報告させるという義務を課しているわけです。

また、受益者が死亡した場合以外にも、受益者が変更された場合(受益権という受益者の権利が譲渡された場合等)にも同様に、受託者(息子)は「受益者別調書」を提出する義務があります。

【4】家族信託が終了し、信託財産が委託者に戻らない場合

家族信託は委託者(兼受託者)の死亡や、信託契約の終了時期の到来により終了することがあります。

(1)受益者(親)が死亡し家族信託が終了した場合

ほとんどの家族信託は、委託者兼受益者の死亡により信託が終了するというルールが、信託契約に定められています。

そのため、家族信託が終了する場合とは、ほとんど【3】で説明した受益者(親)が死亡した場合に該当しますので、受託者(息子)は、「受益者別調書」の提出を行うこととなります。

(2)受益者(親)の死亡以外で家族信託が終了する場合

家族信託契約で、家族信託の期間が10年と定められている場合など、信託終了時期が決まっている場合もあります。

このケースで受益者(親)の存命中であり、信託財産が親(受益者)に戻るルールとなっていれば、税務署への届出は必要ありません。

しかし、信託財産が親(受益者)以外に帰属するルールが定められている場合で、その財産の価額が50万円を超える場合は「受益者別調書」の提出が必要となります。

また、家族信託が終了した後の信託財産の取り扱いについて、こちらの記事『家族信託終了後の信託財産は誰に受け継がれるか?司法書士が解説!』で解説していますのでご参照ください。

「信託の計算書」の書き方

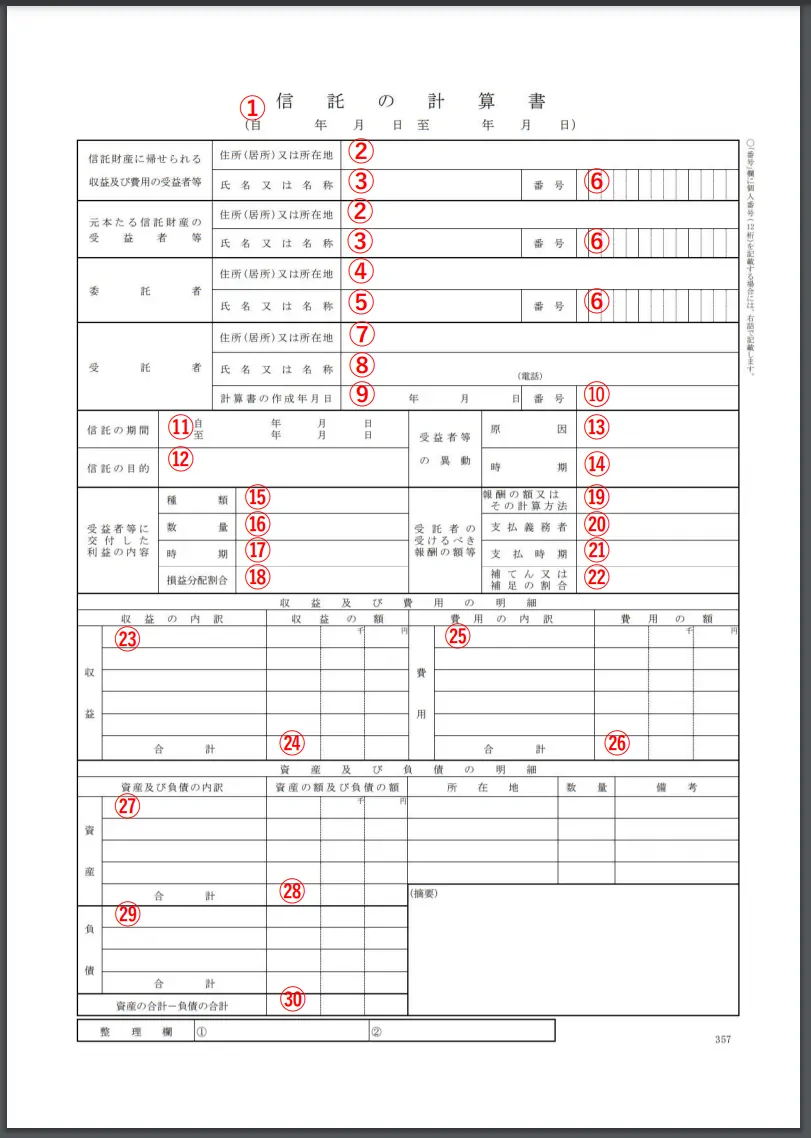

《1》「信託の計算書」のひな形

先ほど【2】で解説した「信託財産から収益が発生した場合」に提出が必要となる「信託の計算書」は、次のような様式に必要な事項を記入し作成します。

様式は、税務署のホームページ

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/pdf/h28/23100054-01.pdf

こちらからpdfファイルをダウンロードできます。

《2》提出先と提出時期

「信託の計算書」は提出先の税務署の管轄と提出時期が定められています。

-

受託者(息子)が居住しているエリアを管轄する税務署

受託者の住所が日本にない時には、日本の最後の住所地等を管轄する住所地に提出します。 -

提出時期

実際に信託財産から収益があった年の翌年の1月1日~1月31日までの間

《3》記入法

「信託の計算書」の書き方は以下の通りです。①〜㉚の項目について解説します。

上記の信託計算書のひな形に記載した番号毎に説明をしていきますので、見比べながらご覧ください。

| 記入欄 | 記載内容 |

|---|---|

| ①欄 | 届出を行うべき収益が発生した年を記載します。 例)令和3年の収入について届出を行う場合:自 令和3年1月1日 至 令和3年12月31日 |

| ②欄 | 受益者の住所を記載します |

| ③欄 | 受益者の氏名を記載します |

| ④欄 | 委託者の住所を記載します |

| ⑤欄 | 委託者の名前を記載します |

| ⑥欄 | 該当する方のマイナンバーを記載します。 通常の家族信託では、「信託財産に帰せられる収益及び費用の受益者等」 「元本たる信託財産の受益者等」 「委託者」 が同一人物なので、受益者の住所氏名を3回記載することになります。 |

| ⑦欄 | 受託者の住所を記載します。 ※受託者の住所が日本にない時には、日本の最後の住所地を記載する等して対応します。 |

| ⑧欄 | 受託者の氏名を記載します |

| ⑨欄 | この書面を作成した日付を記載します。 |

| ⑩欄 | 受託者のマイナンバーを記載します。 |

| ⑪欄 | 信託の開始時期と終了時期を記載します。終了時期が、「受益者が死亡するまで」と定められている場合は、「年月日」の記載を二重線で消して、「受益者が死亡するまで」と記載します。 |

| ⑫欄 | 家族信託の契約で定めた信託の目的を記載します。長くなって書ききれない場合は、「受益者の生活支援」や、「受益者の不動産の管理」など、信託の目的を要約した記載でも問題ありません。 |

| ⑬欄 | 該当年度に受益者が変わるような事情があった場合には、その原因を記載します。 例)相続、受益権の贈与、受益権の売買 |

| ⑭欄 | ⑬の事情が発生した日付を記載します |

| ⑮欄 | 該当年度に受益者に交付した財産(受託者から受益者に支払われた金銭等)の種類を記載します。 例)収益不動産の家族信託の場合、家賃収入を受益者に交付するため、「金銭」と記入します |

| ⑯欄 | ⑮で記載した財産の金額や量を記載します |

| ⑰欄 | ⑮で記載した財産の交付があった時期 |

| ⑱欄 | こちらは、家族信託においては、空欄で提出します |

| ⑲欄 | 受託者が信託報酬を受け取った場合は、その額を記載します |

| ⑳欄 | 報酬の支払い義務者を記載します。信託財産から支出した場合には、信託財産と記載します |

| ㉑欄 | 報酬の支払い時期を記載します |

| ㉒欄 | こちらは、家族信託においては、空欄で提出します |

| ㉓欄 | 信託財産から生じた収入を記載します。 ※不動産信託の場合、確定申告の収支内訳書に記載する賃貸料や、礼金・権利金・更新料、名義書換料その他 と同様の内容を記載します。 |

| ㉔欄 | 金額の合計を記載します |

| ㉕欄 | 信託財産から生じた費用を記載します。 ※不動産信託の場合、確定申告の収支内訳書に記載する給料賃金、減価償却費、貸倒金、地代家賃、借入金利子等 と同様の内容を記載します。 |

| ㉖欄 | 金額の合計を記載します |

| ㉗欄 | 資産とその価額、所在場所、数量を記載します。価額は、その財産を取得した時の価格を記載しますが、減価償却をする財産の場合には、減価償却後の価額を記載します。 |

| ㉘欄 | 金額の合計を記載します |

| ㉙欄 | 借入金等がある場合は、その借入先と借入金額を記載します |

| ㉚欄 | 資産から負債を引いた金額を記載します |

「受益者別調書」の書き方

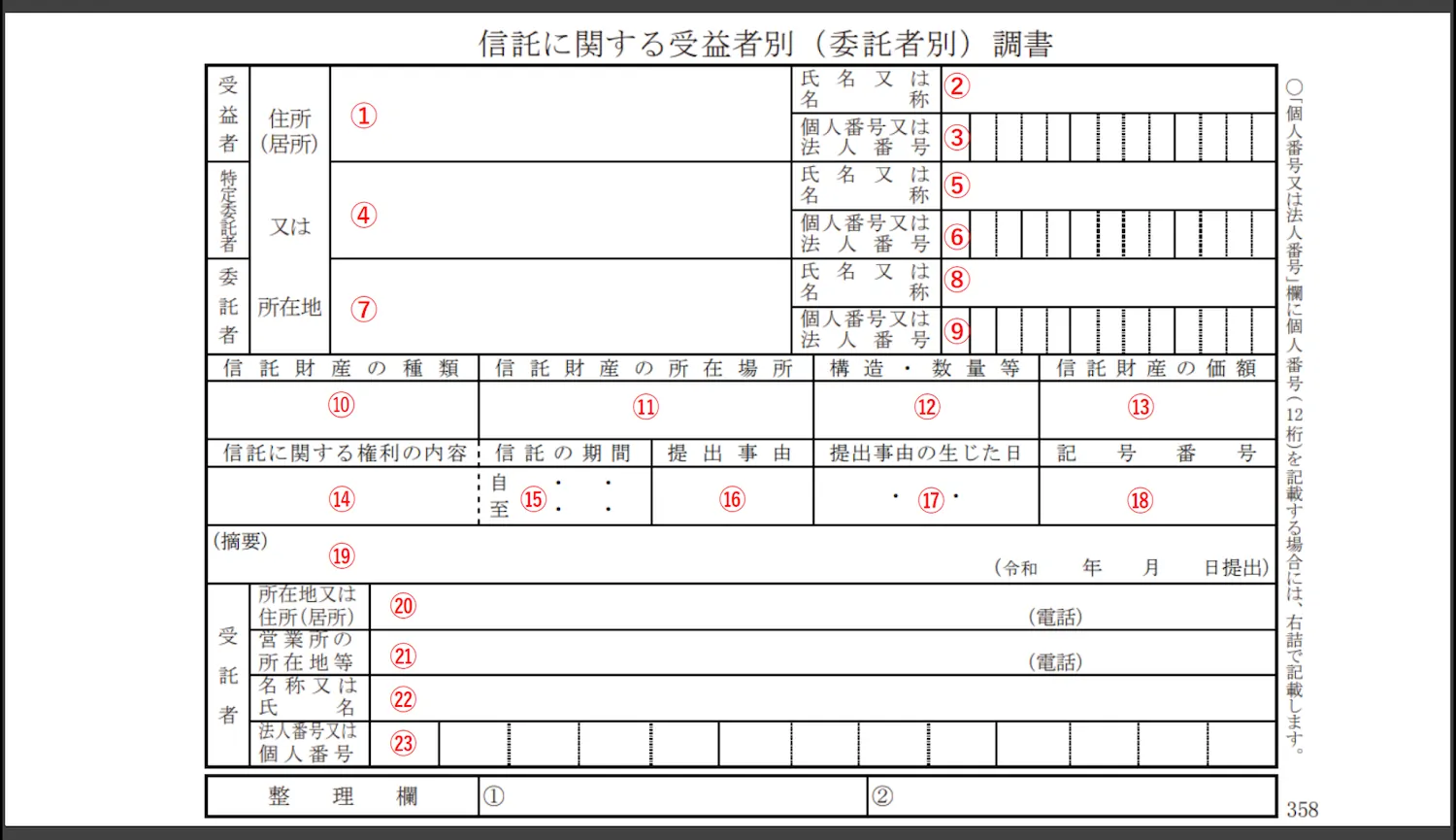

(1)受益者別調書の書式

先ほど「どんなときに税務署に届出が必要?」で解説した「受益者別調書」は、次のような様式に必要な事項を記入し作成します。

様式は、税務署のホームページからダウンロードできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/pdf/h31/23100063-01.pdf

(2)信託の計算書の提出先と提出時期

信託の計算書は、受託者(息子)が居住しているエリアを管轄する税務署に提出する必要があります。

受託者の住所が日本にない時には、日本の最後の住所地等を管轄する住所地に提出します。

提出時期は、受益者の変更等の事情が生じた日の翌月の末日までとされています。

(3)受益者別調書の書き方

以下、上記のひな形に振った番号に沿って解説をしていきます。

| 記入欄 | 記載内容 |

|---|---|

| ①欄 | 受益者の住所を記載します |

| ②欄 | 受益者の氏名を記載します |

| ③欄 | 受益者のマイナンバーを記載します |

| ④⑤⑥欄 | こちらは、家族信託においては、空欄で提出します |

| ⑦欄 | 委託者の住所を記載します |

| ⑧欄 | 委託者の氏名を記載します |

| ⑨欄 | 委託者のマイナンバーを記載します |

| ⑩欄 | 信託財産の種類を記載します 例)不動産・金銭・株式 |

| ⑪欄 | 信託財産の所在場所を記載します |

| ⑫欄 | 信託財産の構造や種類を記載します。 例)木造2階建ての建物1棟 株式100株 等 |

| ⑬欄 | 信託財産の相続税評価額を記載します |

| ⑭欄 | 通常の家族信託においては、「信託財産の給付を受ける権利」と記載します |

| ⑮欄 | 信託の開始時期と終了時期を記載します。終了時期が、「受益者が死亡するまで」と定められている場合は、「年月日」の記載を二重線で消して、「受益者が死亡するまで」と記載します |

| ⑯欄 | この書面を提出することなった原因を記載します 例)受益権の贈与、受益権の売買、受益権の相続 |

| ⑰欄 | ⑯の事由が生じた日付を記載します |

| ⑱欄 | こちらは、家族信託においては、空欄で提出します |

| ⑲欄 | 受益者変更前の受益者名を記載します 例)変更前受益者 ○○ |

| ⑳欄 | 受託者の住所を記載します |

| ㉑欄 | 通常の家族信託においては、空欄で提出します |

| ㉒欄 | 受託者の氏名を記載します |

| ㉓欄 | 受託者のマイナンバーを記載します |

届出が必要なケースに注意を

ここまでの解説の通り、税務署へ届出が必要となるケースには大きく分けて3パターンがあります。

②受益者の死亡や、受益権の売買、贈与などの事情により、受益者に変更があった場合

③受益者と委託者の異なる信託を開始した場合

法的、税務的な専門領域を含む内容も多く、受託者がやらなければならない手続きがたくさんあります。

こちらの記事『家族信託したら、面倒な報告をしなければいけない?』でも受託者の報告内容について解説しています。

もし家族信託を自分で組成する予定の場合など不明な点等ありましたら早めに専門家への相談をお勧めします。